こんにちは!いぶきです。

最近何かと話題の老後2,000万円問題や、新NISAの導入など、世の中全体を通して、お金に対する関心が高まりつつあります。

しかし、お金のことを考えるときに「今自分の総資産がいくらなのか」をパッといえる人は少ないのではないでしょうか。そこでこの記事では

- 個人(自分)の総資産ってどうやって計算するの?

- 相続税対策って必要?

といった疑問について解説をしていきます。

また、終活ドリルの「1-2.自己総資産について計算しよう」では、ワークシート形式(Excel、PDF)で自己資産表を作れるようにしているので終活の一環としてお使いください。

個人の総資産の計算方法について

本題に入る前に、個人の総資産を計算する目的についてお話しします。

主な目的は次の3つ

- 家計の資産と負債のバランスがわかり、見直すきっかけにつながる

- 相続の時に「どこ」に「いくらくらい」資産があるのかすぐにわかる

- 総資産額から相続税対策が必要になるかどうかがわかる

特に3つ目については後述しますが、結論として【3000万+(600万×法定相続人)】までは相続税はかかりません。

つまり、配偶者1人、子供2人が法定相続人の場合、総資産が【3000万+(600万×3人)=4,800万円】以内の人は相続税対策なんてしなくていいわけです。

実際に相続の際に相続税がかかるケースは全体の10%未満と言われてます。

そのため、個人の総資産表を作ることは、家計の見直しや相続の準備など一石二鳥の作業になるため、この機会に一度作ってみることをおススメします!

基本的な考え方と作り方について解説

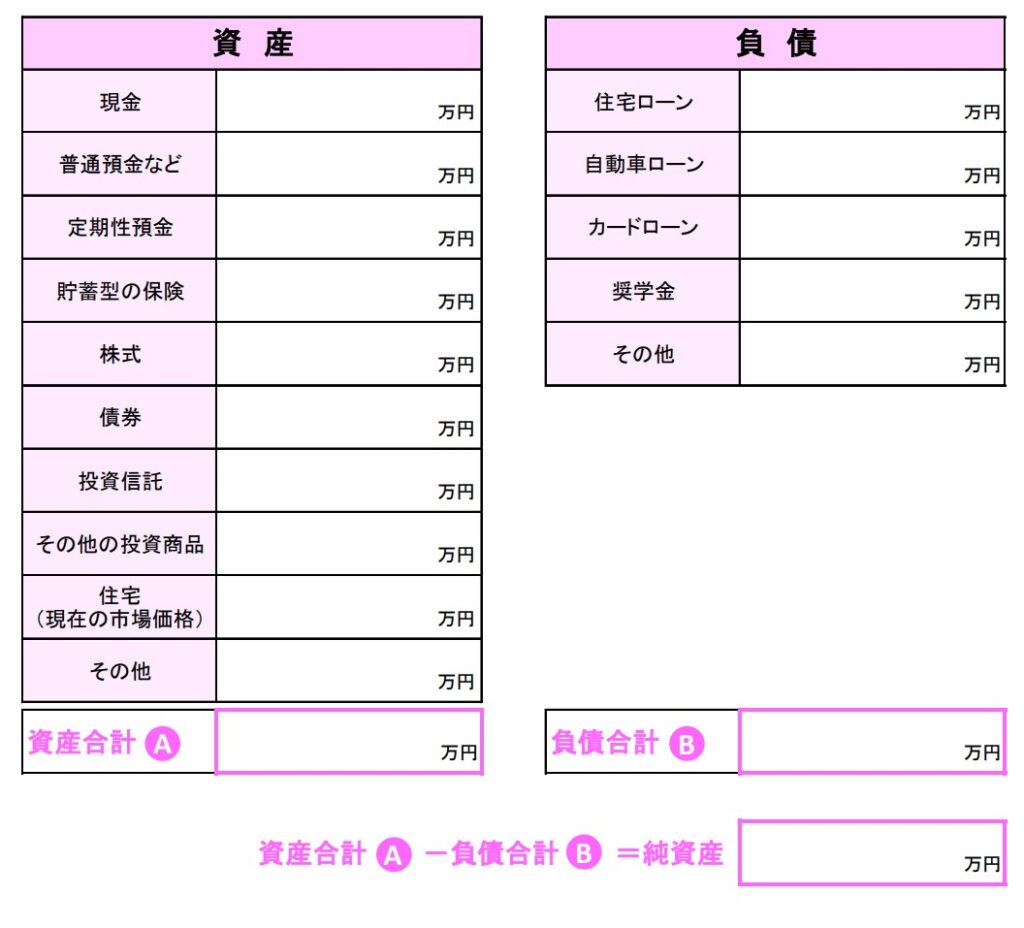

ほかのサイトでもあるように「バランスシート」を作成します。

バランスシートとは別名「貸借対照表」とも言われ、企業の財務状態が一目でわかる超優れもの。

簿記の勉強で一番最初にでてくるやつだよね。

仕組みはシンプルで、「A保有資産(売上や資本など)」から「B負債(借金や社債など)」を引いて「純資産」を算出します。

なので、そのバランスシートの個人バージョンを作ればいい!という話です。

①左にある「A資産」を入力

②右上の「B負債」を入力

③「A資産」ー「B負債」を算出

ではそれぞれの項目について解説をしていきます。

※終活ドリルの「1-2.自己総資産について計算しよう」からも入力できます。(資産と負債が縦になってます)

銀行口座や負債は種類が少ないほど健全な家計といえます。

また、就活ドリルで項目が足りない場合は8-1.フリー用紙を使ってください。

A-①現金

手持ちの現金の合計を計算します。

A-②普通預金や定期性預金

銀行口座に入っている預金額について、それぞれの銀行名と預金額を計算します。

銀行口座について、可能であれば1口座で完結するのが理想(おススメは楽天銀行or住信SBIネット銀行)。

どちらもネット銀行ですが、

・コンビニで引き落とせて、手数料も圧倒的に安い

・最近は公的な給付金などにもネット銀行が登録できる

点で優れている。

これを機に使わない口座は解約することで、資産管理が楽になります。

A-③保険

ここでは一旦「死亡時にもらえる保険金」ではなく、解約したときに受け取れる「解約返戻金」を計算します。

解約返戻金の額についてはネットで調べる、もしくは保険の見直しもかねて担当の人に一度聞いてみてもいいかもしれません。

(正直、解約返戻金は支払額に対して雀の涙なので、そもそも貯蓄型保険はおススメしません。)

→参考:【相続対策】終活における生命保険(死亡保険)の役割について解説!

普通の人が保険に月5,000円以上払っていたら見直した方がいいかも。

A-④株式・債権・投資信託などの投資商品

購入した時の金額ではなく、「時価額」で計算します。

A-⑤住宅

こちらの投資商品同様に「時価額」で計算します。

土地については、所有者であれば市役所で確認することができ、「固定資産税評価額÷0.7」が大体の時価額と言えます。

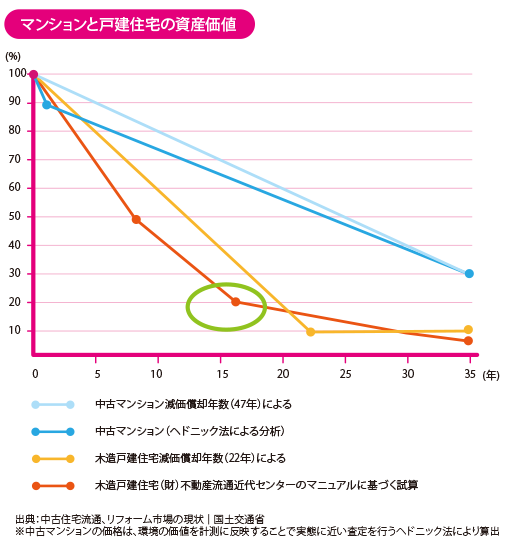

建物については築年数によって変わるため、目安としては以下の通りです。

・築5年以内: 新築の約80~70%

・築6〜10年: 新築の約半分

・築11〜20年:半分以下だが、売却はできる

・築21年以上: ほぼゼロ。(土地の価値のみ)

戸建てだと1年で4.5%ずつ価値が下がるといわれています。

また、建物の時価額はイエウールのサイトから調べることもできます。

イエウールにはAI査定機能もあり、金額にブレはありますがその場で時価額がわかり、営業電話も来ないのでおススメです。

A-⑥その他(車や装飾品など)

こちらも時価額で計算します。

今の時代、WebサイトやSNS(YouTube)アカウントをM&A(売買や譲渡)してお金に換えることができます。

もし、自分のサイトなどを引き継いでもらいたかったり、生きてるうちに売却してお金に換えるのもありだと思います。

ラッコM&Aで自分のデジタル資産にどれくらいの価値があるのかを見ているのも面白いですね。

B-①負債

次に負債ですが、シンプルに現時点で残っているローンなどの負債額をそれぞれ計算します。

負債は少ないことに越したことはないですね。

ローンが「組める」ことと、ローンを「普通に返せる」ことはイコールではないので、「無限ローンを返すだけ人間」にならないよう、契約は慎重に。

C-①総資産額を出す

ここまでお疲れ様でした。最後に「A資産」から「B負債」をひいて自分の総資産額を算出しましょう!

これで総資産額の計算は終了です!

作った後のチェックポイント3つ

ここまで自分の総資産を計算してきました。現状の資産と負債について明確になったと思うので、以下の3つのことについて確認をしていきましょう。

総資産(純資産)がマイナスになっていないか。

資産より負債が大きい状態(総資産額がマイナス)はいいとは言えない状況です。

おそらく、住宅のローンや奨学金などの大きい負債がある人が多いと思うので、まずは生活防衛資金(基礎生活費の3か月~1年)を除き、負債の返金を先に進めていきましょう。

このブログでは一貫して家は賃貸を勧めています。

住宅ローンや奨学金を借りる際に「固定金利」と「変動金利」でどちらを選べばいいか悩んだことはありませんか?

それぞれ一長一短ありますが、基本的には「固定金利」を選ぶべき。

理由としては、返済額が一定で、支出の計算がしやすいから。

変動金利は半年ごとに金利が変わるが、固定より金利が低い傾向があることがメリット。

ただ、要するに半年に一回ギャンブルをしているようなもの。

なので、返済に余裕のある人は「ワンチャン安くなる」変動金利にするのもありですが、そもそも余裕があるならローンを組む必要がないので、固定金利を選ぶことをおススメします。

資産の種類が分散されているか

ある程度資産があるのであれば、預金だけでなく投資にも資産を分散してはいかがでしょうか。

もちろん投資に関しては、年齢やその人のリスク許容度にもよるので、一概に「全員が投資をするべき」とは言いません。

ただ、今の時代、投資をするメリットは大きく、

- インフレ対策(正常なインフレは年1~2%)ができる

- 新NISA制度を使って1,800万円まで非課税で投資できる

- eMAXIS Slimシリーズなど、優良なインデックスファンドをネット証券から購入できる

などがあります。

ひと昔であれば、リーマンショックによる大暴落もあり「投資=危険」のイメージもありますが、正直な話

- 銀行に預けておけば年利7%で増えたり(今の年利はたった0.001%)、

- 物価が安くなるデフレの世の中だったり

- 限られた人にしか優良な投資商品が買えなかったり

していたので、わざわざ勉強して投資をする必要性がなかったと思います。

確かに一部の限られた人だけがやってたイメージだね。

そのため、余裕のある資産は投資に回しておくことで、老後の備えにもつながり、より安心できる家計に近づけることができます。

個人的な投資法はこちらの記事(作成中)で紹介しています。

不必要な保険に入っていないか

毎月の高額な保険料は資産形成の妨げになります。

もちろん扶養者がいる場合の生命保険など必要な分は入るべきですが、不必要な保険に入っている場合は一度見直してみるといいかもしれません(目安は月5,000円以上)。

がん保険も必要な人は限られてくると思います。

最高のがん治療では標準治療こそが最高治療と言っており、わざわざ最先端治療を受ける必要性はないとしてます。

相続税のかかる金額について

次に資産と相続税の関係について紹介をしていきます。

相続税には、富の再分配や不労所得に対して課税をすることで不公平感を無くす役割があるため、ある意味真っ当な税金の仕組みではあります。

ただ個人単位の目線で見ると、自分の家族に残したいと思うことは自然なことなので、対策をできることはしていきましょう。

そもそも相続税の対象になるかどうかについて

この記事の冒頭でも話した通り、【3000万+(600万×法定相続人)】までは相続税はかかりません。

なので、先に自分の相続する資産はそもそも相続税の対象になるかどうかを見ていきましょう。

先ほど計算した総資産から、今後増える予定のある資産を足していきます。

退職金

まだ現役で仕事をしている方で、退職金制度がある方は資産として大きく増加します。

特に退職金控除は控除額が大きいため、手元に多額の資産がプラスされることになります。

生命保険の受取金

生命保険を契約している方はかなり多いと思いますが、こちらも故人の資産として相続税の対象となります。

ただ、被保険者や支払者の設定を正しくしていれば「500万×法定相続人」は非課税となります。

→参考:【相続対策】終活における生命保険(死亡保険)の役割について解説!

例えば妻1人と子供2人がいた場合、

保険金が2,000万円あったとしても、500万円しか相続税の対象にはなりません。

そのほか、住宅ローンなどの負債が減ると、その分総資産は増加することになるため、おおよその年齢時の資産は算出することができます。

そのうえで法定相続人を確認して、自分の資産が相続税の対象になりうるか確認することができます。

全然相続税とは無縁だわ、、

実際に相続税を払う人は全体の10%未満ともいわれ、大体の方にとって相続「税」対策は不要とも言えます。

さらに相続税には配偶者控除もあり、配偶者が相続した遺産が1億6,000万円以下であれば相続税は不要であることからも、相続税を払う割合は少なくなっています。

それなら子供がいたとしても妻が全額受け取れば税金がかからないんじゃない?

その考えもあるけど、妻が亡くなった場合は子供が相続する(二次相続)ので、結局問題の先送りにしかならないかな。

明らかに資産が相続税の課税対象に足りない場合は大丈夫ですが、相続時の資産の算出方法には個人差が大きいため、不安な方は税理士に相談することをおススメします。

相続税の対象の場合はどうすればいい?

次に資産額が大きく、相続税の対象になる場合について話します。

先ほどの相続の控除額を超えた金額については、累進課税で以下の通り税金がかかっていきます。

- 1,000万円以下: 10%

- 3,000万円以下: 15%

- 5,000万円以下: 20%

- 1億円以下: 30%

- 2億円以下: 40%

- 3億円以下: 45%

- 6億円以下: 50%

- 6億円超: 55%

累進課税制度では、例えば1,500万円が課税対象の場合、

・1,000万円に対して10%(100万円)、

・はみ出た500万円に対して15%(75万円)がかかり、

合計で175万円が相続税の納付金額になります。

そのため、もし相続税を抑えたい(節税したい)と考えるのであれば、

- 生前贈与をいかに贈与税を払わずに行うか

- 資産の評価額をいかに減らせるか

を考えていく必要があります。

ここでは詳しくは割愛しますが、

生前贈与であれば、本人が亡くなる7年前までは毎年110万円まで非課税(※定期贈与とされないための条件があるので要注意)になる制度があったり、住宅取得等資金贈与の非課税特例、教育資金の一括贈与特例など非課税で子供や孫に資産を分けることができます。

また、資産の評価額を減らすことについては、いわゆる「不動産」を買って、相続税評価額を減らすことが可能です。

ただ、不動産は管理リスクや相続する側にも知識が必要になるため、慎重に行いましょう。

ちなみに終活の話をすると、

生前に購入した墓・仏壇・仏具などの祭祀財産は「非課税財産」として相続税の対象にはなりません。

まとめ

今回は総資産の算出方法と、相続税について解説してきました。

安心した老や相続を考えるためにも今の自分の総資産を把握することはとても大切です。

また、これを機に不必要な銀行口座や保険などを解約して、浮いたお金や時間でより豊かな人生にしていきましょう!

ここまで読んでいただきありがとうございました。