こんにちは。いぶきです。

いまやほとんどの人が入っている生命保険。

死亡したら○○万円もらえるなど、自分の契約内容はわかっていても、

その金額が「いつもらえるか」や保険金に対して「相続税はいくらかかるか」と言われ、パッと答えられる人は少ないのではないでしょうか?

また、契約内容(契約者・被保険者・受取人)によって控除額がかなり変わるので、知っておく必要があります。

今回はそんな生命保険について、契約してから保険金をもらうところまで詳しく解説していきます!

※本記事では死亡保険のことを生命保険として扱っています。

生命保険ってどれくらいの人が入っているの?

日本における生命保険文化センターの調査では、男性77.6%、女性81.5%が何かしらの生命保険に加入しています。

また年齢別にみると、男女とも50歳代で最も高くなっています。

(注)民間の生命保険会社や郵便局、JA(農協)、県民共済・生協等で取り扱っている生命保険や生命共済(個人年金保険やグループ保険、財形は除く)の加入率を示す。

引用:<生命保険文化センター「生活保障に関する調査」/2022(令和4)年度>

さすが保険大国と言われるだけある。。

生命保険の役割と種類について

生命保険の役割

主な役割は

・遺族の生活費(一家の収入源がなくなった時に金銭的に困らないようにするため)

・自身の葬式代や続税等の納税資金

あたりになります。

そのため、逆を言えば独身で、自分が死んだとしても「金銭的」に困る人がいない場合はぶっちゃけいらないと思います。

同様に高齢であればあるほど遺族が必要な金額も減っていきます。

葬儀代についても今はミニマルな葬式が増えてきているため、自分に合った生命保険額を知りましょう!

葬式を行う側もぼったくりに合わないため、相場は把握しておきましょう。

直葬:20万円以上~40万円未満

家族葬:60万円以上~80万円未満

一般葬:120万円以上~140万円未満

引用:【第6回】お葬式に関する全国調査(2024年) アフターコロナで葬儀の規模は拡大、関東地方の冬季に火葬待ちの傾向あり

生命保険の種類(定期保険と終身保険)

生命保険には主に2種類あります。

定期保険

〇年間や○○歳までなど決められた一定の期間、死亡した場合に保険金がもらえる保険です。

特徴

・解約返戻金のない掛け捨て型が多い

・年齢が上がるにつれて保険金が高くなる傾向にある

終身保険

名前の通り、保険払い込み期限を過ぎても死ぬまで(終身)保険金がもらえる契約。

必ずもらえる保険であるため、葬式代の準備や、相続対策に利用されることが多いです。

特徴

・同じ保険金額であれば定額保険に比べて保険料は高くなる

・解約返戻金があることが多い。

で、どっちを選べばいいの?

まぁそうなりますよね。

チャットGPTなどのAIに聞いてみましたが、結局こんな感じの回答↓

「定期保険と終身保険は、それぞれ異なる特徴を持つ生命保険商品です。どちらがおすすめかは個人のニーズやライフステージによって異なりますが、両者のメリットとデメリットを比較してみましょう。」

それっぽくはぐらかされましたね(笑)

→結論、定期保険(掛け捨て保険)がいいです。

このブログでは終活において「生活をシンプルにする」ことを掲げています。

単純に「月額○○円で、○○円の保険金がもらえる。解約金はない」というシンプルなほうがいいですし、理由はほかにもあります。

①定期保険のほうが年齢やタイミングに合わせて保証金額を変更しやすい。

②終身保険には解約返金があるというが、払込金額に対して微々たるもの(保険を解約したことのある人ならわかるはず笑)。そもそも解約金を目的に保険に入るのはおかしい。

③やっぱシンプルが一番(余計なことを考えなくて済む。)

もちろん保険は「不幸の宝くじ」的な側面もあるので、結果論として「この保険がよかった」などはあるかもしれませんが、大多数の人にとっては定期保険(掛け捨て保険)のほうをおススメします。

おススメの生命保険

①メットライフ生命『スーパー割引定期保険』健康な方*ほど保険料が割引になる死亡保険

URL:https://www.metlife.co.jp/products/life/sslt/

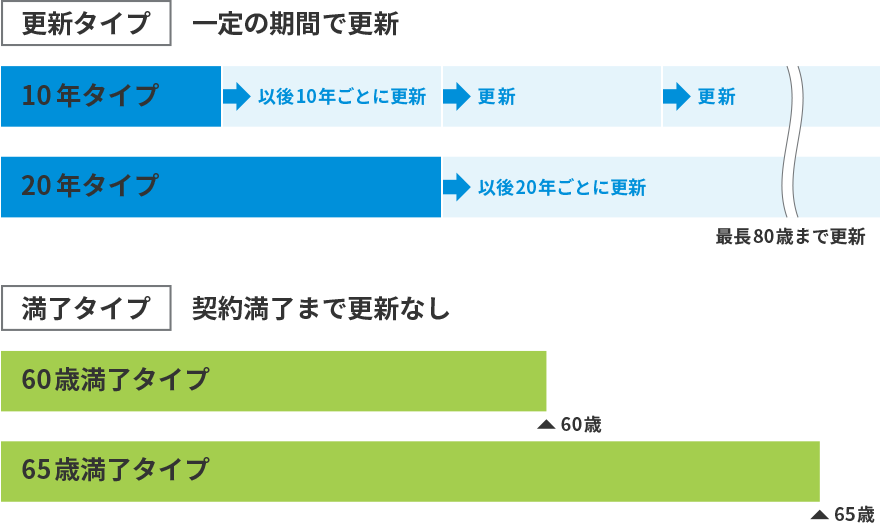

(1)保険金額と保険期間を自由にカスタマイズできる

→いくら保険金(500万~3000万)をかけるか、10年間、20年間もしくは、60歳までなどを選べる。

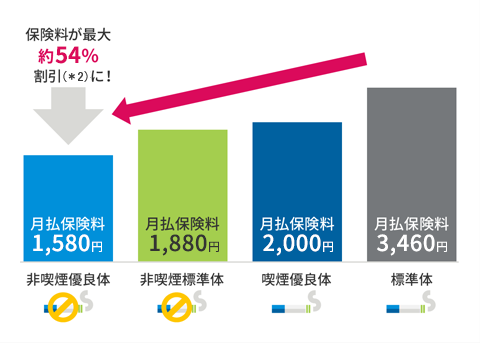

(2)保険料が、喫煙の有無や血圧・体格など、健康状態によって4段階あり、最大約54%割引される。

(1)保険金額と保険期間を自由にカスタマイズできる

子供の年齢や、その時の貯金額などに応じて選べるのは便利ですね。

(2)保険料が、喫煙の有無や血圧・体格など、健康状態によって4段階あり、最大約54%割引される。

保険金額1,000万円/35歳・男性/保険期間・保険料払込期間20年の場合の保険料率別保険料比較

(クレジットカード払・口座振替扱)

ここからシミュレーションができます!https://www.metlife.co.jp/products/sim2/v.html?p=SSLT#s

自分の場合、保証金1000万で10年更新790円、20年更新で1040円でした。めっちゃ安い。

ちなみに、受取保険金額の人気は20~30代は2000万円、40代~50代は1000万円でした。

②楽天生命保険 万が一のときに 家族の生活をサポートする 定期保険

URL:https://www.rakuten-life.co.jp/life/super_life/?l-id=top_life_spl

(1)1年更新型の定期保険にすることで、お手頃な価格で契約ができる

(2)契約・手続きが楽。

自分は楽天経済圏(楽天銀行、楽天証券)の人間なので、こっち派です。

(1)1年更新型の定期保険にすることで、お手頃な価格で契約ができる

1,000万円~5,000万円まで受取保険金額が選べて1年ごとに自動更新されます。

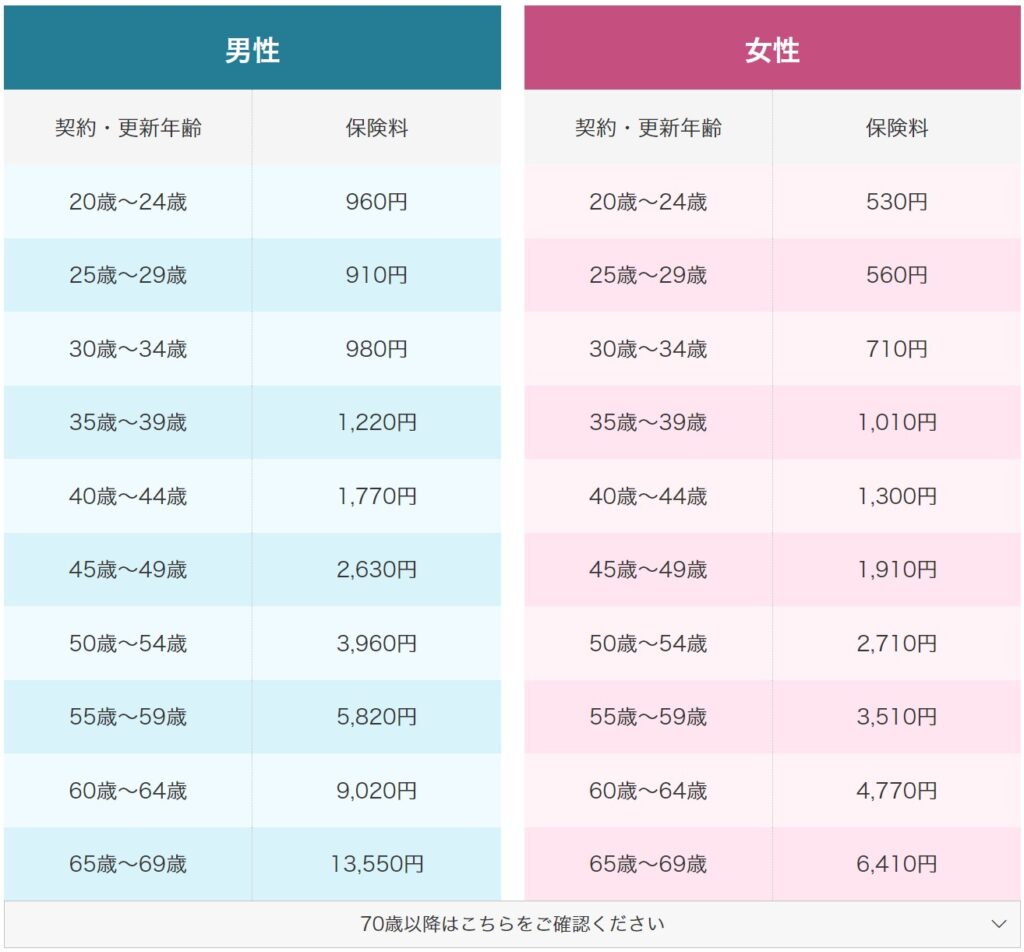

1,000万円の場合は以下の通りです。

かなり細かく設定されてますが、その分割引みたいなややこしい計算がないため、わかりやすい料金体系です。

明確に保険料がわかってありがたいね。

(2)契約・手続きが楽。

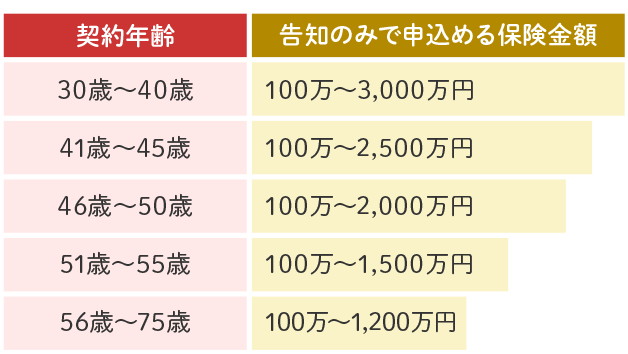

保険金額が一定の金額までであれば、健康診断結果の提出も、医師の診査も不要です。

生命保険の保険金は相続の対象となる?

ようやく本題に入ります。

結論として「500万×法定相続人」までが非課税になります。

それ以上は、ほかの相続金(預金や資産など)と合算されて、相続税の対象分には相続税がかかってきます。

ただ、これにはいくつかの前提があるので、詳しく見ていきましょう。

そもそも契約によって何税になるかが変わる

ややこしい話にはなりますが、下記表のように契約内容によって税金の種類が変わっていきます。

契約者:その生命保険の代金を支払っている人

被保険者:誰が死亡したときに保険金が下りることになっているか

受取人:被保険者がなくなった時に保険金を受け取る人

| 契約形態 | 契約者 (保険料負担者) | 被保険者 | 受取人 | 税金の種類 |

|---|---|---|---|---|

| 契約者と被保険者が同一人の場合 | A (例:夫) | A (例:夫) | B (例:妻) | 相続税 |

| 契約者と受取人が同一人の場合 | A (例:夫) | B (例:妻) | A (例:夫) | 所得税※ |

| 契約者、被保険者、受取人がそれぞれ異なる場合 | A (例:夫) | B (例:妻) | C (例:子) | 贈与税 |

※所得税の課税対象になる時は、住民税の課税対象にもなります。

つまり、自分にかけた保険を自分で支払っている場合のみ、保険金が相続税としてみなされます。

種類が変わるのはわかったけど、どれが一番いいの?

相続税一択。

理由としては単純で、先ほども述べたように、相続税に「500万×法定相続人」が非課税になるから。

所得税は給与所得と同じように税金がかかるし、

贈与税も控除額は限度が110万のため、それ以上は贈与税として税金がかかります。

その場合は、①基礎控除額110万円で、課税額が3,000万円以下に該当するため、②税率50%、そこからの控除額は250万円となります。

①2,000万円 - 110万円 = 1890万円

②1890万円 × 50% - 250万円 = 695万円

→贈与税で受け取ってしまうと695万円もかかってしまう計算になります。(これはもったいない。。)

贈与税の計算は国税庁サイトを参照:https://www.keisan.nta.go.jp/r5yokuaru/zoyozei/zoyozeishikumi/zoyozeikeisan/rekinenkazei.html

オーバーした金額には相続税がかかるの?

場合によるため、シミュレーションしてみましょう。

例えば本人、配偶者、未成年の子2人で保険金が2,000万円だった場合、

はじめに「500万×法定相続人」が控除されます。

つまり、2,000万 ー (500万×3人) = ①500万 が相続の対象になります。

そのうえで、相続税の基礎控除があり、その金額は「3,000万 + (600万円 × 法定相続人)」です。

この場合だと3,000万円 + 600万円 × 3人 = ②4,800万円が控除額になります。

つまり、先ほどの①500万と、それ以外の相続の対象額が

②4,800万円以下の場合、相続税はかかりません。

意外と控除額が多いんだね。

そう!実は日本で相続税が発生しているのはたった9.6%と10人に1人だけ(2022年)

だからこそ、相続対策を謳った不要な商品には手を出さないようにしよう。

もちろん、基礎控除額を超えた場合はには相続税が発生するため、

自分の場合はそうなるかを計算しておくことが大事です。

(そう考えると贈与税は相続税とは別なので、間違えると危ないですね、、)

また、配偶者には1億6,000万円の税額軽減があるため、ほぼかからないといってもいいでしょう。

※配偶者控除には自動で適用されるわけでなく、別途申請が必要になります。

配偶者の税額軽減を聞いて「じゃあ配偶者に全額相続すればよくない?」と思うかもしれませんが、

その配偶者が亡くなったら、子供に相続するため、実は得策に見えて「問題の先送り」でしかないため注意しましょう。

意外と知らない保険金の受け取り方と申請期限について

最期に保険金の受け取りかたや申請に期限について紹介していきます。

今やネットで保険に入るとこが多くなり、対面と違ってここまで説明されたり、自分で契約書を読み込んだりすることは少ないのではないでしょうか。

確かに金額の部分くらいしか見てなかった。。

まず、相続全体の話として、

相続税の申告及び納税は、相続の開始があったことを知った日の翌日から10か月以内に行う必要があります。

保険金も相続税の対象になるため、10か月以内に手続きをするのが無難ですね。

そのうえで、受け取り方や申請期限について、紹介した2つの保険を例についてみていきましょう。

受け取り方法

メットライフ生命『スーパー割引定期保険』

URL:https://www.metlife.co.jp/products/life/sslt/

①死亡保険金(給付金)受取人が電話にて保険会社に連絡する

準備するもの

・証券番号

・お電話いただいた方のお名前

・亡くなられた方のお名前

・ご受療内容(入退院日、手術内容、事故状況、通院の有無、死亡日など)など

②送られてきた書類に必要事項を書いて提出

提出物の例

・保険金支払請求書(メットライフ生命の所定用紙)

・死亡証明書または死亡診断書(死体検案書)

・被保険者様の死亡記載のある「戸籍全部事項証明書(戸籍謄本)」「住民票」、または法務局発行の「法定相続情報一覧図」のいずれか1つ(発行日より6カ月以内のもの。コピー可)

・受取人様の本人確認書類(運転免許証・各種健康保険証などのコピー)

・事故証明書(事故状況報告書)〔不慮の事故による場合(交通事故も含む)〕

・交通事故証明書〔交通事故による場合〕

・保険証券

https://www.metlife.co.jp/customer/procedures/payment/death/shorui/

③書類の返送、保証金額の受け取り(支払いは早ければ5営業日以内)

申請期限は3年以内になります。

楽天生命保険

URL:https://www.rakuten-life.co.jp/life/super_life/?l-id=top_life_spl

①電話もしくはWEBでhttps://www.rakuten-insurance.co.jp/contract/life/insured/保険会社に連絡する

準備するもの

〇ご請求される方の本人確認書類

以下のいずれかをご準備ください。

・運転免許証(両面)

・住民基本台帳カード(両面)

・個人番号カード(マイナンバーカード)のカード表面(顔写真あり)のみ 注)通知カードはお取り扱いできません。

・各種健康保険証 注)保険者番号・被保険者記号・番号、2次元コード(記載がある場合)はマスキングのうえご提出ください。

〇証券番号または会員番号がわかるもの

〇死亡証明書(死体検案書)

〇振込先口座情報(請求人名義)

〇戸籍謄本等

②保険金を受け取る

WEBで申請から、振込口座の入力まですべて完結します。

さすが楽天ですね。

申請期限について

どちらの3年が請求期限でした。それを超えたら時効もしくは要相談といった内容でした。

また、体験談などを見ていても

保険金の受け取りは申請の書類を出してから5営業日くらいが多い結果です。

そのため、あまり慌てることではありませんが、相続税の納税期限が10か月のため早めに済ませましょう。

※納税期限を超えるを追加で延滞金がかかります。

まとめ

- 生命保険は必要な時期、必要な分だけ掛け捨てタイプで契約する。

- 契約内容(契約者・被保険者・受取人)を正しく設定する。

- 受取期限や方法まで調べておく

この3つができていれば、生命保険を正しく利用できると思います。

自分にとって本当に必要なのか、どういう商品なのかを理解したうえで入るようにしましょう!

ここまで読んでいただきありがとうございました!

ほかにも終活における様々情報を発信していくので、ぜひチェックしてみてください。